概览

美国利率见顶通常会对主要资产类别的投资者回报产生影响。历史经验表明,股票和固定收益在利率触及峰值后往往会有积极表现。

要点

继近年美联储接连大幅加息后,许多投资者预计降息通道将于今年开启

从历史上看,在利率见顶后的一段时间内,一些市场的表现往往会得到提振

国债市场上涨最为稳定,美国股市也有所走高

在这些时期,部分股票板块的表现好于其他板块

近年,美联储采取了自20世纪80年代初以来最激进的加息行动。

从2022年3月起,在不到一年半的时间里,美联储将联邦基金目标利率从零附近提高到了5.25%。

虽然我们无法确定加息是否已经结束,但投资者现在正试图判断美联储最终会在何时以及在多大程度上降息。

然而,正如最近几个月的经验所表明的那样,这项预判工作困难重重。

不过,尽管降息的时间和幅度仍不明确,但以史为鉴,我们或许可以判断金融市场在预期降息和实际降息期间可能会如何表现。

利率如何影响债券?

利率下降往往会提振债券价格。

自1974年以来,美国共经历了八次显著的降息周期——图1。

图1.美国半个世纪以来的降息周期

资料来源:彭博,截至2024年5月3日。

其中包括1981-1983年这一著名的利率波动时期,期间联邦基金目标利率从创纪录的20%骤降至9.5%。

从最后一次加息到第一次降息之间的间隔平均为7个月,最短为1个月,最长为15个月。

在历史上所有这八次降息周期中,美国国债在利率达到峰值后的24个月内都实现了正回报。

这很容易理解。毕竟,利率和债券价格之间存在反向关系:利率下降,债券价格往往会上升。

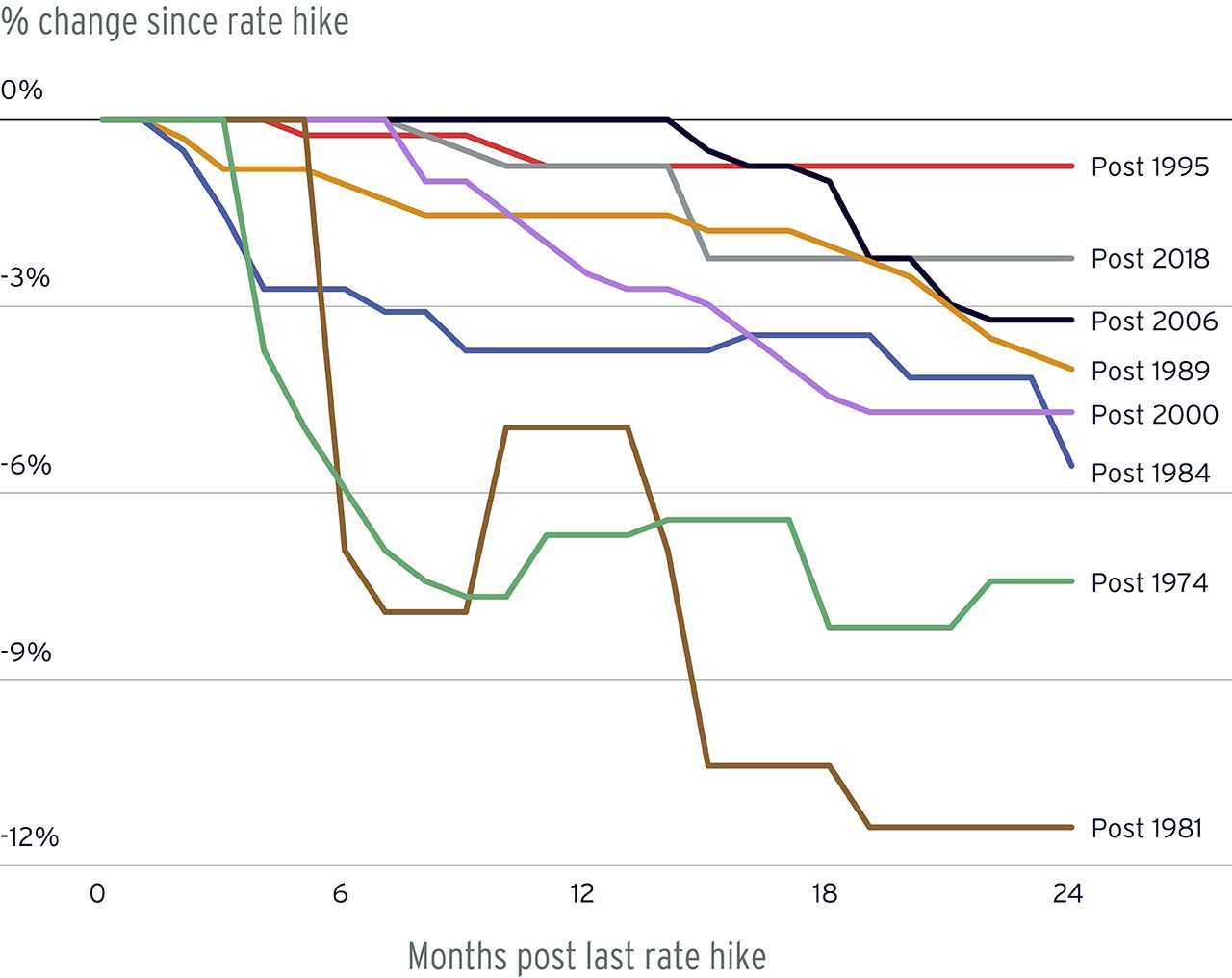

图2显示了美国国债指数在利率峰值之前十二个月和之后二十四个月的总回报。

图2.国债在利率见顶后攀升

资料来源:花旗财富投资实验室、彭博。月度数据范围从1973年1月1日至2024年1月31日。指数未经管理。投资者不能直接投资于指数。指数仅供说明之用,不代表任何特定投资业绩。指数回报率均未列计任何支出、费用与销售费,若计入上述项目将会降低收益率表现。参阅词汇表了解定义。过往业绩并非未来结果的保证。实际结果可能不同。

当然,在利率下降时,并非所有债券都有相同的反应。

久期(衡量对利率变动敏感度的指标)较长的债券通常表现更好。

股票在利率峰值前后的表现如何?

利率峰值的到来也影响了股票的业绩。

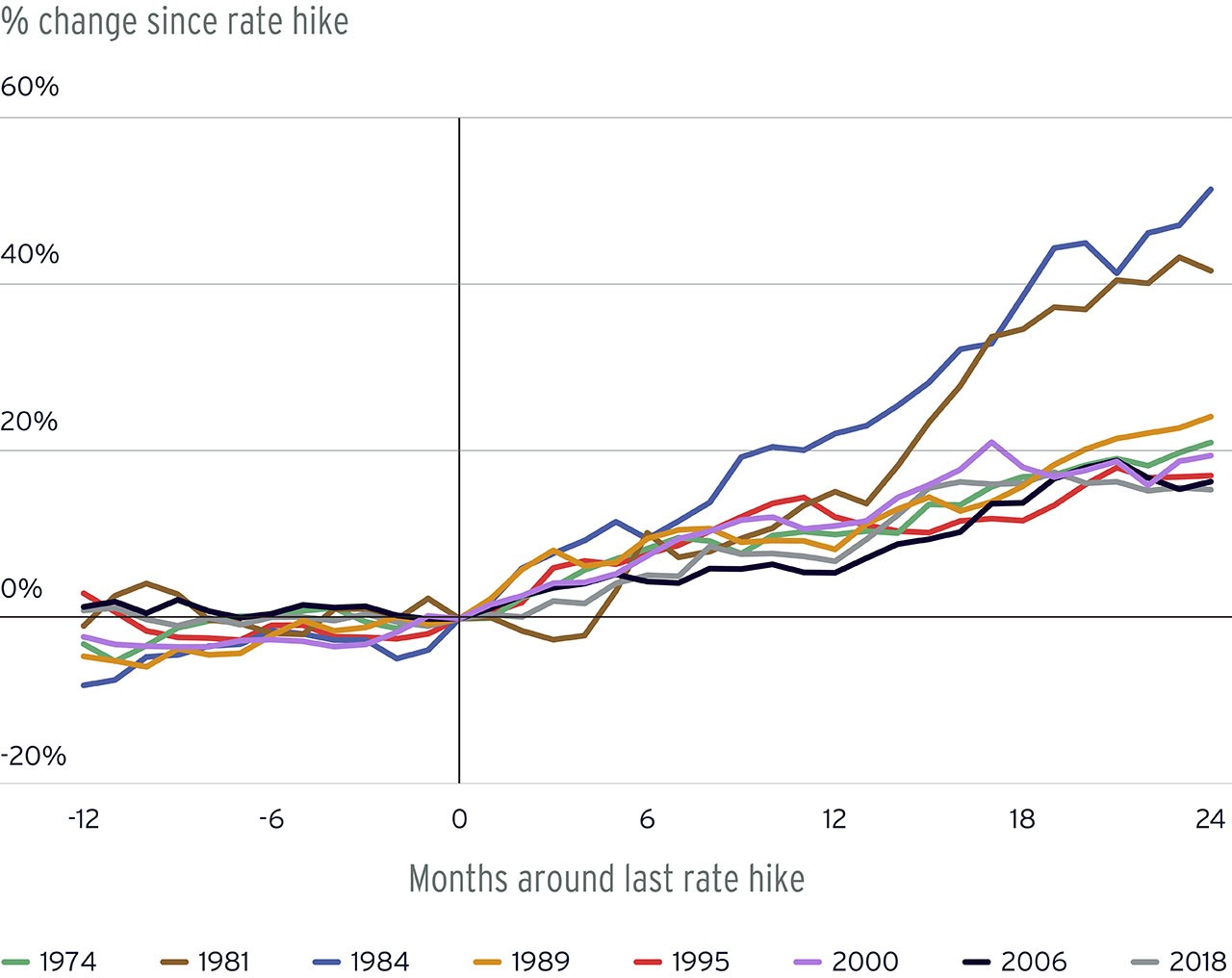

当联邦基金利率达到周期性顶点时,标普500指数通常都能产生收益。

在过去八次降息周期中,有六次在利率触及峰值后的24个月内总回报率均达到或超过20%,只有两次例外。

这也在我们的意料之中。资金成本的下降对许多企业而言都是利好,同时也提高了投资者眼中企业未来收益的价值。

当降息并非由美国经济衰退所引发时,这种上升势头最为强劲。

最显著的例外是20世纪90年代末互联网泡沫之后的利率峰值时期。

当时,美国股票估值达到了前所未有的高点,随后在2000年至2002年间开始了惨痛的下跌趋势。

虽然股票整体走势积极,但似乎没有哪个行业板块的表现持续优异——图3。

行业 |

1995 - 1997 |

2000 - 2002 |

2006 - 2008 |

2018 - 2020 |

|---|---|---|---|---|

标普500指数 |

62% |

-25% |

1% |

50% |

必需消费品 |

85% |

32% |

16% |

41% |

能源 |

57% |

-3% |

60% |

-26% |

医疗保健 |

99% |

-3% |

5% |

37% |

公用事业 |

31% |

-16% |

34% |

27% |

通信服务 |

45% |

-52% |

11% |

64% |

非必需消费品 |

37% |

-11% |

-13% |

71% |

金融 |

109% |

9% |

-34% |

30% |

工业 |

67% |

-11% |

2% |

44% |

信息技术 |

98% |

-63% |

16% |

116% |

材料 |

43% |

18% |

38% |

50% |

房地产 |

-1% |

26% |

资料来源:花旗财富投资实验室、彭博。月度数据范围从1995年1月1日至2024年1月31日。指数未经管理。投资者不能直接投资于指数。指数仅供说明之用,不代表任何特定投资业绩。指数回报率均未列计任何支出、费用与销售费,若计入上述项目将会降低收益率表现。参阅词汇表了解定义。过往业绩并非未来结果的保证。实际结果可能不同。

在有标普数据可查的四个加息周期中,信息技术、必需消费品和医疗保健在三个周期中均表现优异。

但周期性或防御性板块似乎在利率峰值后并未展现出明显的优势。

利率峰值前后的投资挑战

在过去的半个世纪里,在联邦基金利率触顶后投资标普500指数和美国国债尤其具有吸引力。

两者的平均24个月回报率分别为26.7%和25.8%,而整个五十年期间两者的24个月回报率分别为20.2%和13.8%。

不过,对于投资者来说,也有一些需注意的事项。

首先,想要寻求收益最大化就需要有超前的预见性。

毕竟,只有经过一段时间之后才能确认利率确实已经见顶。

在第一次降息到来时,股票和债券市场可能已在定价中提前计入了降息带来的大部分提振作用。

截至2024年5月,市场普遍认为美联储可能确已在去年7月完成了加息。

然而,其后美国经济表现却意外强劲,通胀率的回落幅度也不及预期。

尽管可能性不大,但利率仍有进一步上升的风险,尤其是在经济进一步走强或通胀飙升的情况下。

与以往任何时候一样,另一个需考虑的因素是,这次的情况可能与过去不同。

正如2000-2002年期间的情形所凸显的那样,股市的表现可能与以往的经验大相径庭。