概要

美國利率見頂通常會對主要資產類別的投資者回報產生影響。歷史經驗表明,股票和固定收益在利率觸及峰值後往往會有積極表現。

要點

繼近年聯儲局接連大幅加息後,許多投資者預計減息通道將於今年開啟

從歷史上看,在利率見頂後的一段時間內,一些市場的表現往往會得到提振

國債市場上漲最為穩定,美國股市也有所走高

在這些時期,部分股票板塊的表現優於其他板塊

近年,聯儲局採取了自20世紀80年代初以來最激進的加息行動。

從2022年3月起,在不到一年半的時間裡,聯儲局將聯邦基金目標利率從零附近提高到了5.25%。

雖然我們無法確定加息是否已經結束,但投資者現在正試圖判斷聯儲局最終會在何時以及在多大程度上減息。

然而,正如最近幾個月的經驗所表明的那樣,這項預判工作困難重重。

不過,儘管減息的時間和幅度仍不明確,但以史為鑑,我們或許可以判斷金融市場在預期減息和實際減息期間可能會如何表現。

利率如何影響債券?

利率下降往往會提振債券價格。

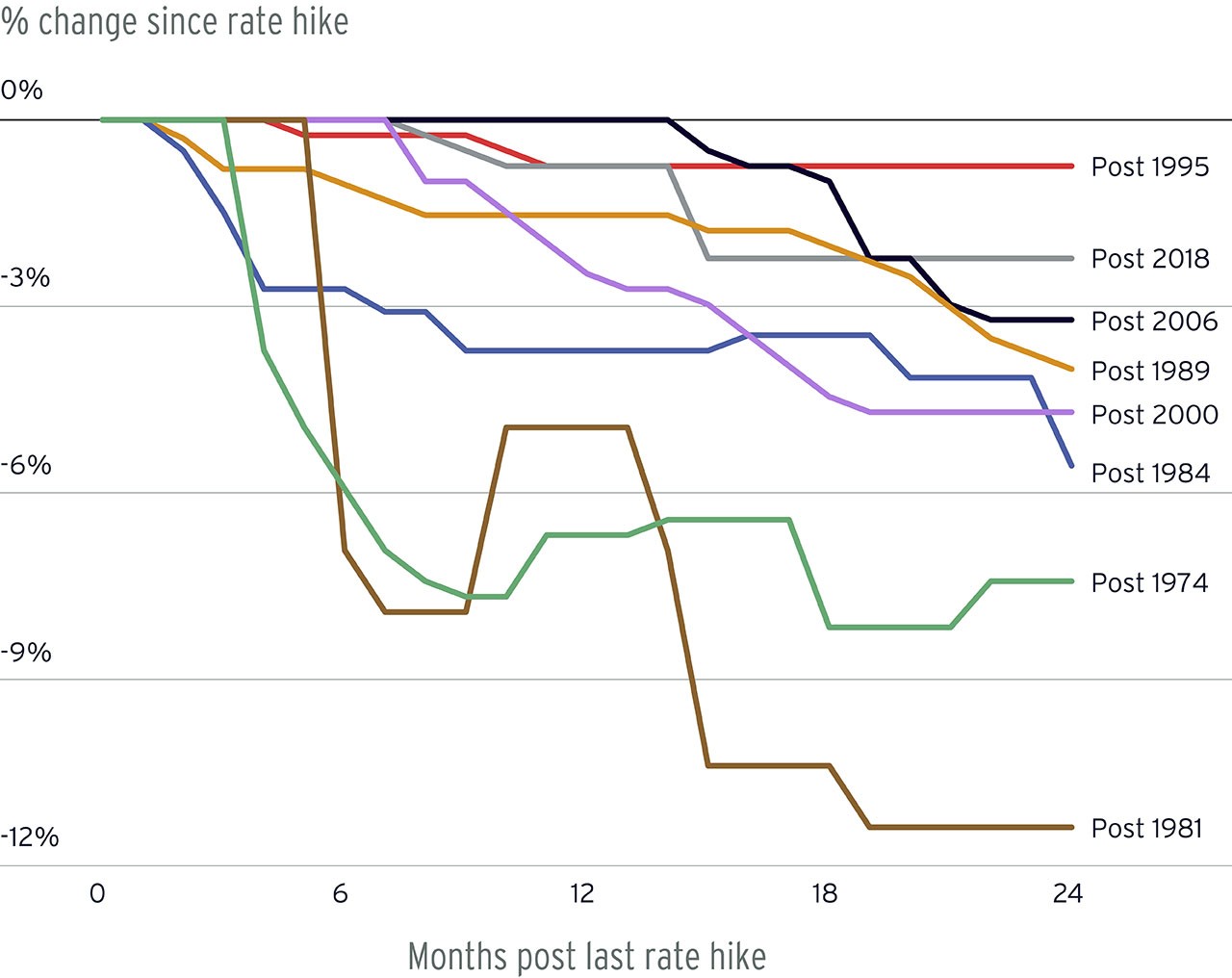

自1974年以來,美國共經歷了八次顯著的減息週期——圖1。

圖1.美國半個世紀以來的減息週期

資料來源:彭博,截至2024年5月3日。

其中包括1981-1983年這一著名的利率波動時期,期間聯邦基金目標利率從創紀錄的20%驟降至9.5%。

從最後一次加息到第一次減息之間的間隔平均為7個月,最短為1個月,最長為15個月。

在歷史上所有這八次減息週期中,美國國債在利率達到峰值後的24個月內都實現了正回報。

這很容易理解。畢竟,利率和債券價格之間存在反向關係:利率下降,債券價格往往會上升。

圖2顯示了美國國債指數在利率峰值之前十二個月和之後二十四個月的總回報。

圖2.國債在利率見頂後攀升

資料來源:花旗財富投資實驗室、彭博。月度數據範圍從1973年1月1日至2024年1月31日。指數未經管理。投資者不能直接投資於指數。指數僅供說明之用,不代表任何特定投資業績。指數回報率均未列計任何支出、費用與銷售費,若計入上述項目將會降低收益率表現。參閱詞彙表了解定義。過往業績並非未來結果的保證。實際結果可能不同。

當然,在利率下降時,並非所有債券都有相同的反應。

存續期(衡量對利率變動敏感度的指標)較長的債券通常表現更好。

股票在利率峰值前後的表現如何?

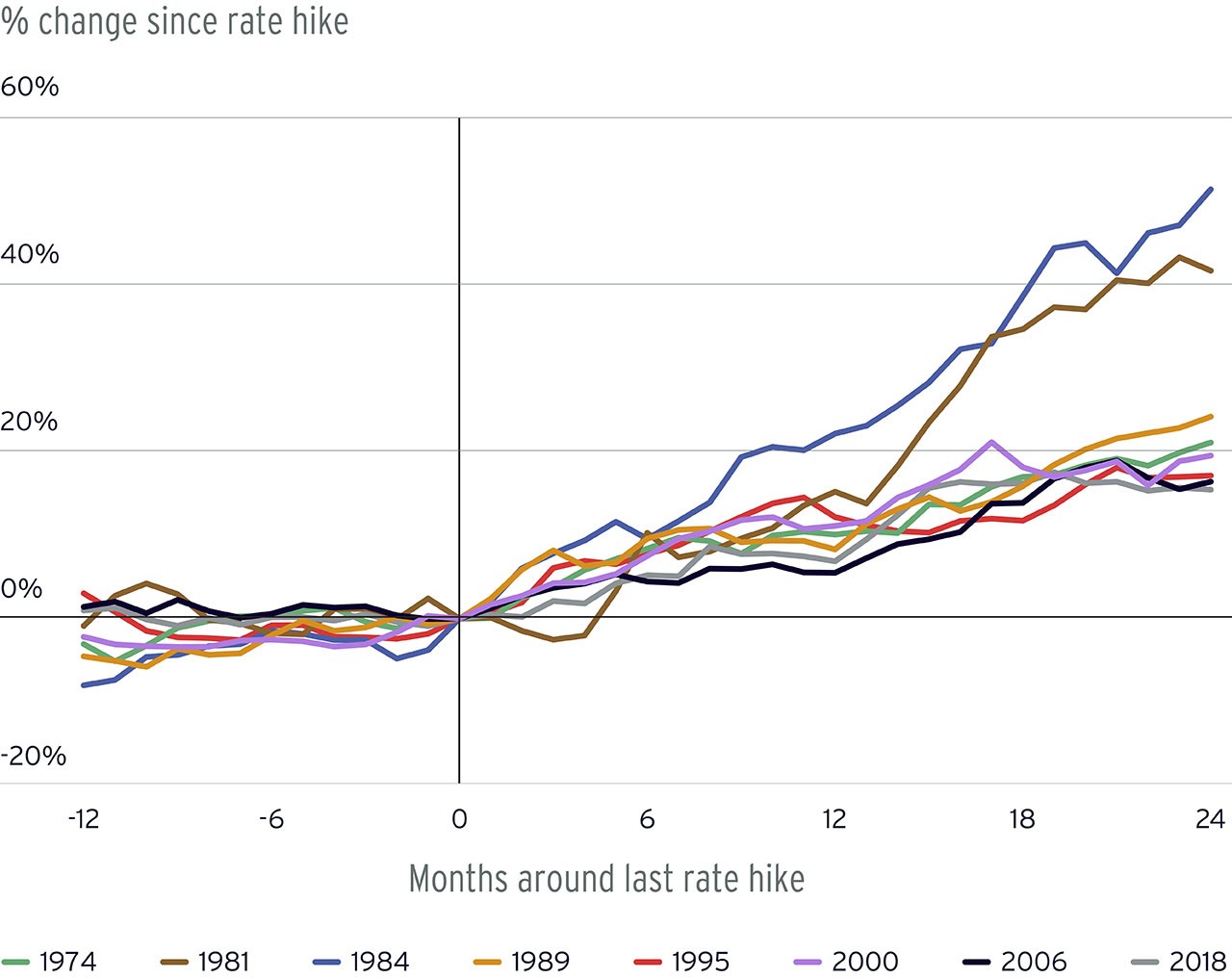

利率峰值的到來也影響了股票的表現。

當聯邦基金利率達到週期性頂點時,標普500指數通常都能產生收益。

在過去八次減息週期中,有六次在利率觸及峰值後的24個月內總回報率均達到或超過20%,只有兩次例外。

這也在我們的意料之中。資金成本的下降對許多企業而言都是利好,同時也提高了投資者眼中企業未來盈利的價值。

當減息並非由美國經濟衰退所引發時,這種上升勢頭最為強勁。

最顯著的例外是20世紀90年代末互聯網泡沫之後的利率峰值時期。

當時,美國股票估值達到了前所未有的高點,隨後在2000年至2002年間開始了慘痛的下跌趨勢。

雖然股票整體走勢正面,但似乎沒有哪個行業板塊的表現持續優異——圖3。

行業 |

1995 - 1997 |

2000 - 2002 |

2006 - 2008 |

2018 - 2020 |

|---|---|---|---|---|

標普500指數 |

62% |

-25% |

1% |

50% |

必需消費品 |

85% |

32% |

16% |

41% |

能源 |

57% |

-3% |

60% |

-26% |

醫療保健 |

99% |

-3% |

5% |

37% |

公用事業 |

31% |

-16% |

34% |

27% |

通訊服務 |

45% |

-52% |

11% |

64% |

非必需消費品 |

37% |

-11% |

-13% |

71% |

金融 |

109% |

9% |

-34% |

30% |

工業 |

67% |

-11% |

2% |

44% |

資訊科技 |

98% |

-63% |

16% |

116% |

材料 |

43% |

18% |

38% |

50% |

房地產 |

-1% |

26% |

資料來源:花旗財富投資實驗室、彭博。月度數據範圍從1995年1月1日至2024年1月31日。指數未經管理。投資者不能直接投資於指數。指數僅供說明之用,不代表任何特定投資業績。指數回報率均未列計任何支出、費用與銷售費,若計入上述項目將會降低收益率表現。參閱詞彙表了解定義。過往業績並非未來結果的保證。實際結果可能不同。

在有標普數據可查的四個加息週期中,資訊科技、必需消費品和醫療保健在三個週期中均表現優異。

但週期性或防禦性板塊似乎在利率峰值後並未展現出明顯的優勢。

利率峰值前後的投資挑戰

在過去的半個世紀裡,在聯邦基金利率觸頂後投資標普500指數和美國國債尤其具有吸引力。

兩者的平均24個月回報率分別為26.7%和25.8%,而整個五十年期間兩者的24個月回報率分別為20.2%和13.8%。

不過,對於投資者來說,也有一些需注意的事項。

首先,想要尋求收益最大化就需要有超前的預見性。

畢竟,只有經過一段時間之後才能確認利率確實已經見頂。

在第一次減息到來時,股票和債券市場可能已在定價中提前計入了減息帶來的大部分提振作用。

截至2024年5月,市場普遍認為聯儲局可能確已在去年7月完成了加息。

然而,其後美國經濟表現卻意外強勁,通脹率的回落幅度也不及預期。

儘管可能性不大,但利率仍有進一步上升的風險,尤其是在經濟進一步走強或通脹飆升的情況下。

與以往任何時候一樣,另一個需考慮的因素是,這次的情況可能與過去不同。

正如2000-2002年期間的情況所凸顯的那樣,股市的表現可能與以往的經驗大相徑庭。